Den ofte oversete 25-gange regel

Vi tilbyder efteruddannelse og ny viden til alle karrieretrin, og har samarbejdspartnere med +25 års erfaring med undervisning og rådgivning af dansk

erhvervsliv inden for moms, skat, regnskab, økonomi, salg, ledelse, kommunikation, projektstyring, personlig udvikling, ansættelsesret og personaleforhold.

Ved at lære andre, lærer vi selv

Den ofte oversete 25-gange regel

Når medarbejdere kører i firmabil kører de normalt i en af følgende tre typer af bil, der alle er kendetegnet ved at være 'egnede til privat kørsel' pga. deres indretning:

1. Biler på rene gule plader (varevogne), der udelukkende må benyttes erhvervsmæssigt for at undgå moms- og skatteproblemer.

2. Biler på ’papegøjeplader’ (varevogne), der godt må benyttes privat momsmæssigt, men ikke skattemæssigt.

3. Biler på hvide plader (personbiler), der udelukkende må benyttes erhvervsmæssigt for at undgå skatteproblemer.

Kørsel til og fra hjemmet er privat kørsel rent skattemæssigt i alle tre typer af biler ovenfor.

Men der er noget, der hedder 25-gange reglen…

Bonusinfo

Der er særlige regler for kørsel til/fra hjemmet i 'specialindrettede' køretøjer (biler uegnede til privat kørsel). Men den tager vi en anden gang...

SKAT har udtalt, at hvis en ansat undtagelsesvist kører i firmabilen mellem arbejdsgiverens adresse og den sædvanlige bopæl op til 25 gange om året, udløser kørslen ikke beskatning, HVIS...

25-gange reglen

Medarbejderens kørsel med firmabil mellem hjem og arbejde er altså privat kørsel. Dette gælder også, selvom bilen bliver brugt til kørsel til og/eller fra bopælen i forbindelse med kørsel, der i øvrigt er erhvervsmæssig.

Ligningsrådet (som hedder Skatterådet i dag) har dog udtalt, at hvis en ansat undtagelsesvist kører mellem arbejdsgiverens adresse og den sædvanlige bopæl op til 25 gange om året, udløser kørslen ikke beskatning hvis

● bilen udelukkende skal bruges erhvervsmæssigt den efterfølgende dag

● den ansatte i øvrigt er afskåret fra at bruge bilen privat

● der føres kørselsregnskab

Det udløser desuden ikke beskatning, når en medarbejder under tilsvarende betingelser efter udelukkende at have brugt bilen erhvervsmæssigt kører hjem om aftenen og den efterfølgende dag kører direkte fra den sædvanlige bopæl til arbejdspladsen. Se SKM2003.13.LR.

Skatterådet har i en sag fastsat 'undtagelsesvis kørsel' til højst 25 gange om året. Se SKM2006.90.SR. Hver enkelt kørsel mellem arbejdssted og bopæl og kørsel mellem bopæl og arbejdssted tæller med ved opgørelsen af de 25 gange.

Overskrides de 25 gange om året, udløser det beskatning af fri bil i den periode, hvor den ansatte har haft rådighed over bilen til privat brug. Det er SKATs opfattelse, at hvis en person kører mere end 25 gange i forskellige biler, så er det den bil, vedkommende kører i den 26. gang, som vedkommende skal beskattes af.

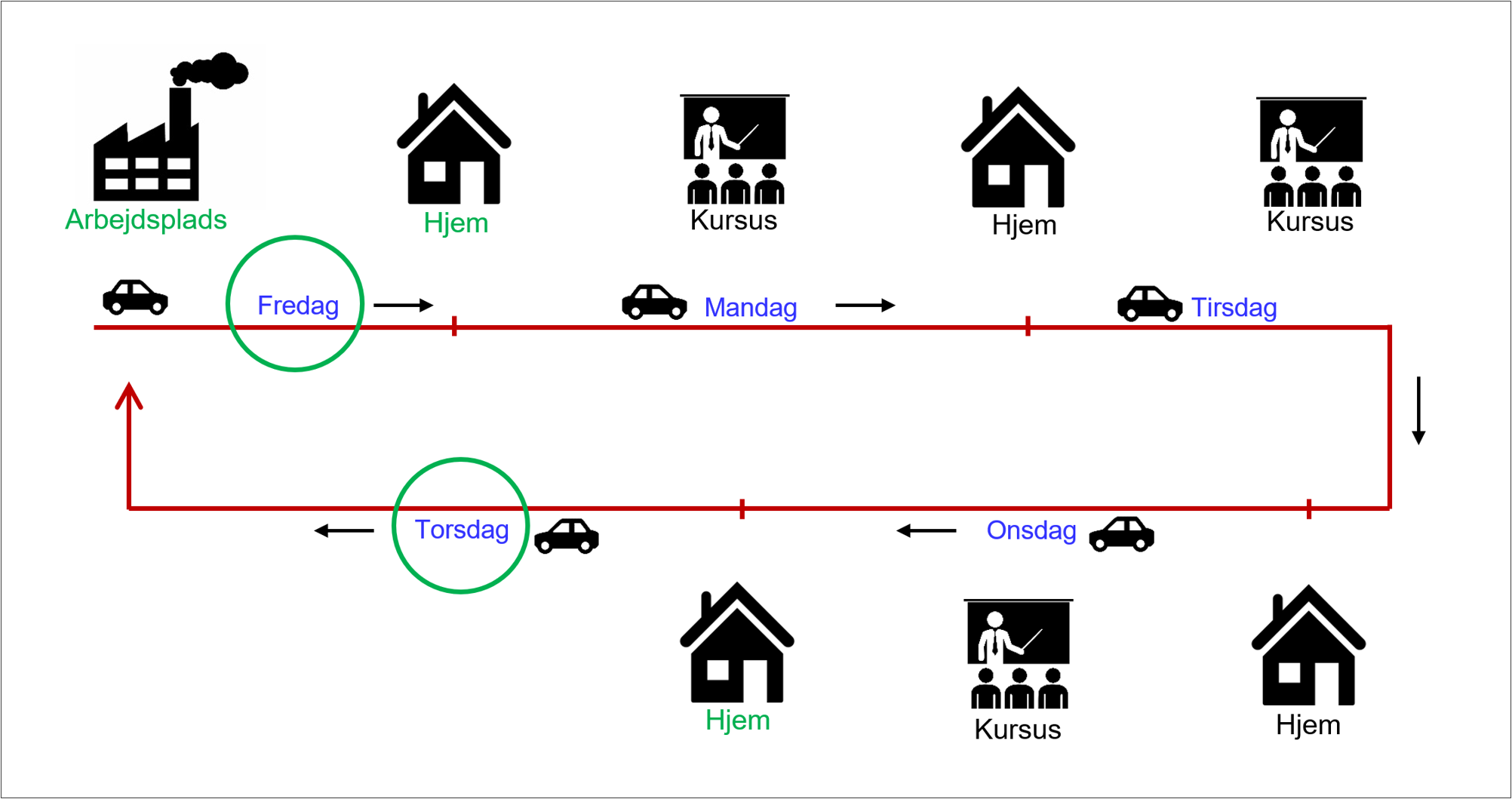

Et eksempel - se billede ovenfor

Det er SKATs opfattelse, at hvis en bil tages med hjem, f.eks. fordi den ansatte skal på kursus i de tre efterfølgende dage, og der hver dag køres mellem kursusstedet (midlertidigt arbejdssted) og hjemmet, tæller det kun én gang ved opgørelsen af de 25 gange.

Når der køres tilbage til arbejdsgiverens adresse efter endt kursus den efterfølgende dag, tæller det én gang mere ved opgørelsen af de 25 gange.

Altså i alt 2 gange i 25-gange regnskabet (de grønne cirkler på billedet ovenfor), selvom den ansatte benytter bilen i fem dage. Hvis du ikke tror på det, så læs selv i afsnit C.A.5.14.1.5 i den juridiske vejledning.

I SKM2016.508.SR har Skatterådet bekræftet, at 25-gange reglen tælles for den enkelte medarbejder og over en løbende 12-måneders periode.

Opmærksomheder

● 25-dages reglen gælder også momsmæssigt

● Kørselsregnskab skal føres omhyggeligt for alle biler, der benyttes til ovennævnte kørsel mellem hjem og arbejde. Ellers falder 'skatte (og moms)-hammeren'... og den falder tungt.

Relevante kurser der bl.a. behandler beskatning af firmabiler

Aktuel Løn

Personalegoder | Skat & Moms